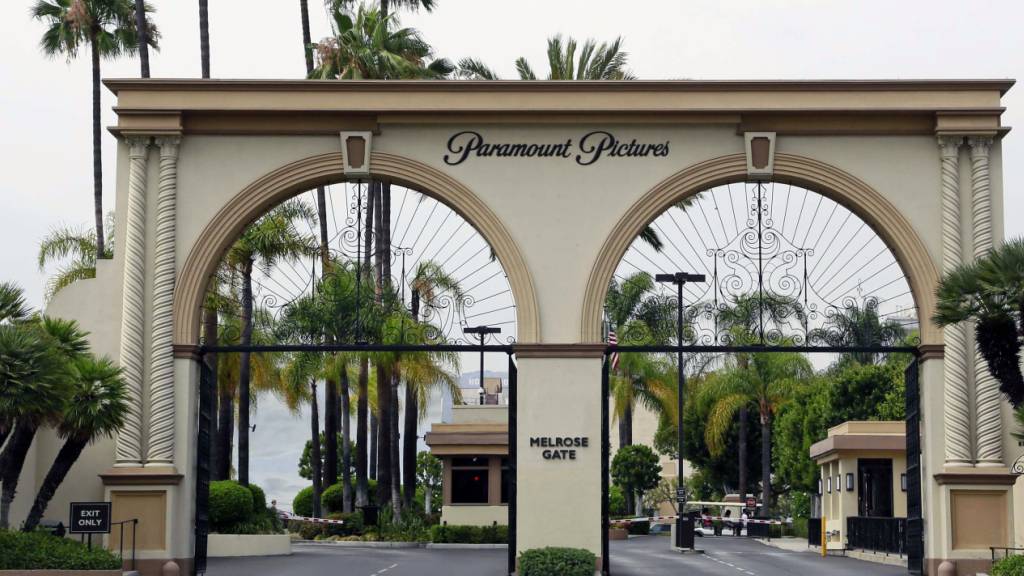

Filmproduzent gewinnt Käuferwettstreit um Paramount

Der Medienmanager Edgar Bronfman Jr. habe sein Gegenangebot zurückgezogen. Der Deal mit Ellisons Produktionsfirma Skydance soll voraussichtlich im ersten Halbjahr 2025 abgeschlossen werden.

Bronfman hatte vergangene Woche laut Medienberichten ein zuletzt rund sechs Milliarden Dollar schweres Angebot für Paramount vorgelegt. Ellison und seine Partner nehmen für die Übernahme mehr als acht Milliarden Dollar in die Hand.

Durch die Aktienstruktur von Paramount ist es auf den ersten Blick einfach, die Kontrolle über den Konzern zu bekommen. Mehr als drei Viertel der Aktien mit Stimmrechen gehörten der bisherigen Eigentümerin Shari Redstone.

Damit hätte es theoretisch gereicht, nur ihren Anteil zu übernehmen. Doch dann hätten Klagen der vielen Besitzer stimmrechtsloser Aktien gedroht, wenn sie sich benachteiligt gefühlt hätten.

Komplexer Deal

Deswegen gibt es einen komplexen Deal: Redstone soll 2,4 Milliarden Dollar für ihre Aktien bekommen. Zugleich wird Paramount mit Ellisons Skydance Media fusionieren.

Ausserdem werden Ellison, seine Familie und beteiligte Investoren weitere 4,5 Milliarden Dollar aufbringen, um Besitzern stimmrechtsloser Aktien ihre Anteile abzukaufen. Schliesslich zahlen sie noch 1,5 Milliarden Dollar, um die Schulden von Paramount abzubauen.

Der 41-jährige Ellison soll nach Abschluss des Deals neuer Paramount-Chef. Sein Vater ist Larry Ellison, der milliardenschwere Gründer des Software-Konzerns Oracle. Bronfman gehört zur Familie hinter dem Spirituosen-Konzern Seagram und war unter anderem Chef der Warner Music Group.